发布日期:2024-09-25 15:28 点击次数:150

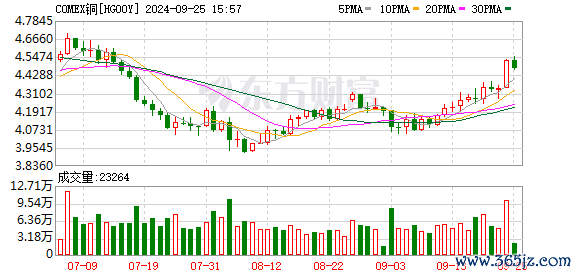

近期,纽约商品交易所(COMEX,隶属芝加哥商业交易所集团)铜期货2407合约的价格走势引发关注。

一方面,COMEX铜2407合约短期价格持续飙升,最高触及5.128美元/磅,突破2022年3月以来高点,创下该期货品种有史以来新高。

另一方面,从COMEX铜内部月差看,7月合约较9月合约的升水幅度创出新高;从跨市场看,COMEX铜较伦敦金属交易所(LME)铜的极端价差超过2006年水平,同样刷新历史纪录。

由此,业内判断,COMEX铜正在出现针对7月合约的逼仓行情,低库存与可交割货源有限,是构成本次逼仓的重要原因。如何化解逼仓行情,根本问题在于解决当前北美地区货源有限的困境。

而对于全球另外两大铜期货市场——LME铜和上期所沪铜是否也会出现类似行情,业内普遍表示概率较低,源于LME及上期所库存较为充足,并不构成逼仓条件。

COMEX铜爆发逼仓

自今年4月以来,COMEX铜2407合约开始出现异动苗头,单月涨幅超过12%,单月大幅增仓11.80万手。

进入5月,COMEX铜2407合约上涨斜率不断拉大。当地时间5月15日,该合约最高触及5.128美元/磅,越过2022年3月以来高点,创下美精铜期货有史以来新高,周内涨幅超过6%。同时,该合约持仓量也达到17.75万手,较4月初暴增约150%,远高于近年同期水平。

COMEX铜2407合约走势

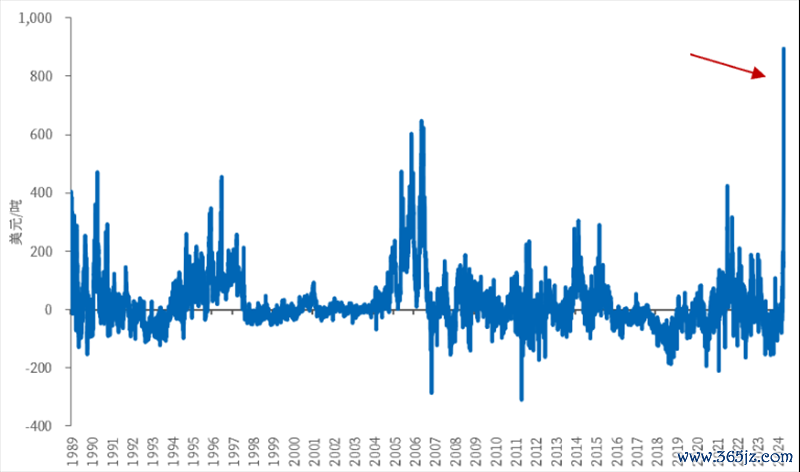

COMEX铜2407合约价格飙升,导致同一品种的月间价差与跨市场价差进入历史极值。

从COMEX铜内部看,近期极端情况时,7月合约比9月合约高出接近30美分/磅,为前所未有的远近倒挂价差。

从跨市场看,LME铜近期表现相对平稳,周内涨幅约3%,造成COMEX铜较LME铜价差快速走扩,极端价差超过2006年的水平,达到1100美元/吨,同样刷新历史纪录。

COMEX-LME铜价差来源:中粮期货

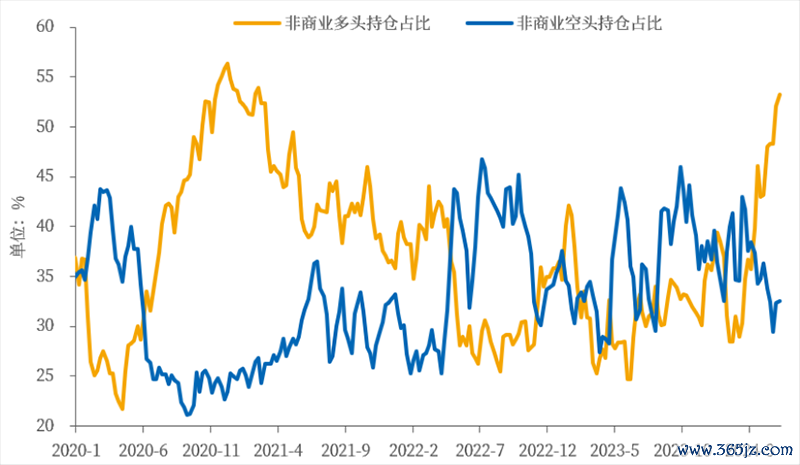

中粮期货研究院有色资深研究员徐婉秋判断,COMEX铜2407合约大幅上涨的背后是多头资金的挤压行为,而这样的行动似乎在上周便开始酝酿。她补充了一些数据佐证,包括从COMEX铜的持仓结构来看,其非商业多头的持仓占比快速上升,截至目前已增至53.3%,而非商业空头持仓占比基本保持在32.5%附近。

COMEX铜持仓占比来源:中粮期货

紫金天风期货研究所所长贾瑞斌也认为,COMEX铜似乎正在出现针对7月的逼仓行情。他注意到,美国当地铜现货溢价已经超过300美元/吨,变相印证了COMEX铜前所未有的逼仓行情。

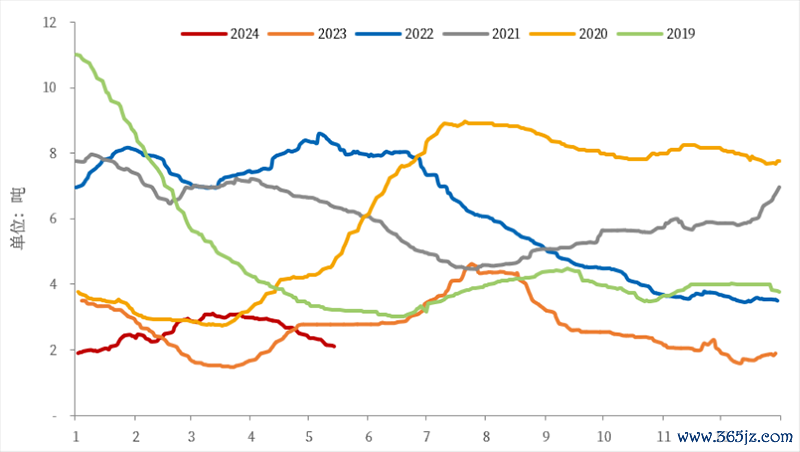

低库存导致资金逼仓

业内认为,低库存是造成COMEX铜发生逼仓行情的关键因素,背后则是北美需求强劲、巴拿马运河干旱、贸易企业囤货等多重因素的共同作用。

徐婉秋表示,COMEX铜7月合约多头资金在短期内如此强势挤压空头,是低库存与可交割货源有限共同影响的结果。数据显示,当前北美COMEX铜库存处于历史极低水平。从去年开始,COMEX铜库存一直处于历史低位,今年因美国整体精铜需求表现相对强劲,最新铜库存下滑至2.1万吨附近,处于六年来同期最低位。

COMEX电解铜库存纵轴单位为万吨来源:中粮期货

“同时,前期受到巴拿马运河持续干旱的影响,整体运力相对紧张,南美精铜发运受到一定影响。虽然目前运力在逐步恢复,但仍有30—35天左右的船期,短期难以补充。此外,海外头部贸易企业存在远期价格抬升的预期,囤积部分精铜,造成海外库存去化速度加快。多种因素共振下,COMEX铜价脱离伦铜价格走势,走出刷新历史的独立行情。”徐婉秋说。

这并非海外铜期货市场首次发生逼仓行情,且历次逼仓具有一定共性。

以2021年LME铜挤仓危机为例。2021年10月,大宗商品贸易商托克集团从LME仓库中提取了相当大一部分铜。数据显示,当时LME铜库存注册仓单从一个月前的超15万吨,大幅下降至10月15日的仅1.4150万吨,创1998年以来最低。库存锐减直接推动铜价走高,LME铜价格自当年10月初开始,半个月上涨约14%,突破10000美元/吨大关。

为确保铜市场交易有序进行,LME当时紧急调整了市场规则,包括修改铜贷款规则(lending rules)、对明日次日(Tom-Next)合约的现货溢价设置限制、对特定合约实施延期交割机制。LME的措施产生了一定的效果,伦铜的现货升水此后出现明显回落,市场也逐渐回归平静。

“从LME铜逼空的历史事件中,我们可以看到很多类似的特征,其中一个非常必要且显性的条件就是库存或仓单的异常变化。”贾瑞斌总结道。

贾瑞斌进一步补充称,逼空形成前,往往都伴随着库存的大幅回落,注销仓单大幅上升和现货的超季节性升水。由于对铜基本面的判断存在一定的主观性和滞后性,因此在微观层面,库存回落、现货升水则是实实在在营造了短期交易供不应求的局面。

我国市场受影响程度较小

如何缓解COMEX铜2407合约的投机行情,业内认为根本问题在于解决当前北美地区货源有限的困境。

据徐婉秋统计,2024全年美国精炼铜供需维持紧平衡,意味着正常情形下,并无更多闲置社会库存用于盘面交仓。因此,短期内美国本地可交割货源十分有限,即使LME北美地区库存(目前共计约9250吨)及当期进口量(月均进口量4万吨)全部用于交割,总计不超过5万吨。

另外,受俄铜制裁事件的影响,LME库存内近50%的俄铜无法进入COMEX内交仓,刨除俄铜库存,LME欧洲交割库存不超过2万吨;LME亚洲库中可用于COMEX交割的也不足3万吨,加上国内保税库存约8万吨,亚洲地区可进入北美地区交割的精铜最多约为10万吨;南美货源相对充足,智利和秘鲁两地精炼铜月均产量超20万吨。但虽然南美货源较多,其整体船期也最长,且需要通过运力相对偏紧的巴拿马运河。

“综上,当前COMEX铜2407合约持仓高达17.8万手,折合约200万吨精铜,即使综合上述所有可交割货源,也不及当前持仓的20%。因此短期来看,该合约行情仍有一定延续性,直至盘面出现明显减仓。”徐婉秋判断。

对于LME铜和上期所沪铜是否也会出现类似COMEX铜的这轮行情,徐婉秋认为概率相对偏低。她表示,受俄铜事件影响,当前LME铜0-3合约依然呈深度贴水结构,而国内上期所库存处于六年同期最高水平,二者均不支持多头资金挤压空头的行为。

贾瑞斌也表示配资资讯宝app,从三大交易所本身而言,LME及上期所库存较为充足,并不形成逼仓条件。考虑COMEX短期的极端逼仓行情,可能仅是铜价行情中的一个筹码。

Powered by 合法的配资炒股平台_实盘配资平台app_低息炒股配资公司 @2013-2022 RSS地图 HTML地图